Steuern und Sozialversicherung

Steuern

Wie die Leistung versteuert wird, ist abhängig davon, wie die Beiträge versteuert und in welchen Durchführungsweg (Pensionskasse, Unterstützungskasse, Pensionsfonds) sie eingezahlt wurden.

Beiträge und Leistungen

In der nachfolgenden Tabelle haben wir Ihnen die Besteuerung getrennt nach den Durchführungswegen aufgeschlüsselt. Ihren Rentenabrechnungen können Sie die dazugehörigen Tarifbezeichnungen entnehmen.

| Beiträge | Leistungen |

|---|---|

| Unterstützungskasse (Leistungsplan A, N, ARLEP) | |

| steuerfreie Beiträge | Besteuerung mit individuellem Steuersatz |

| Pensionskasse (Tarife B, DA, DN, N, ARLEP, AZV) | |

| steuerfreie Beiträge | Besteuerung mit individuellem Steuersatz |

| geförderte Beiträge | Besteuerung mit individuellem Steuersatz |

| pauschalbesteuerte Beiträge | Besteuerung des Ertragsanteils |

| individuell versteuerte Beiträge | Besteuerung des Ertragsanteils |

| Pensionsfonds (Pensionspläne N, N-l, ARLEP, rBZ-D, rBZ-S) | |

| steuerfreie Beiträge | Besteuerung mit individuellem Steuersatz |

Besteuerung der Rente

Besteuerung mit individuellem Steuersatz:

Rentenanteile, die sich aus steuerfreien Beiträgen oder aus zulagegeförderten Beiträgen ergeben, sind mit dem individuellen Steuersatz zu versteuern.

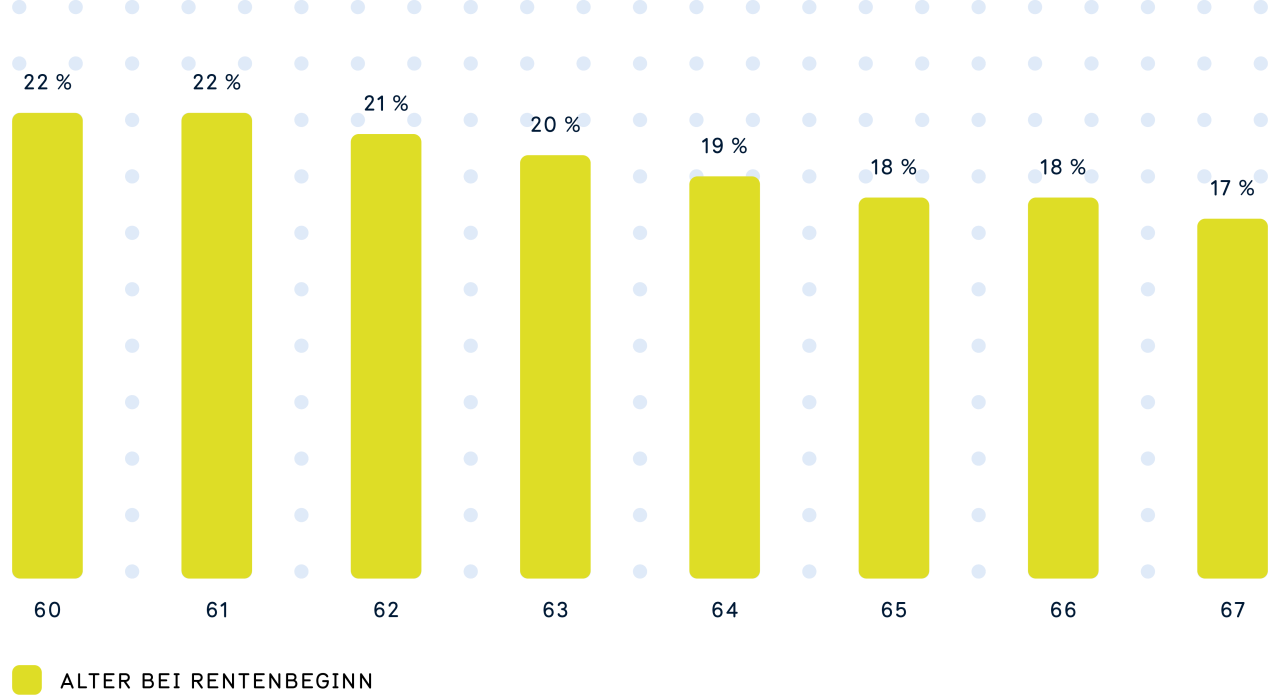

Besteuerung des Ertragsanteils:

Ihre BVV-Rente, die sich aus pauschal oder individuell versteuerten Beiträgen ergibt, ist mit dem Ertragsanteil zu versteuern.

Ein Beispiel dazu:

Ein Rentner erhält eine mit dem Ertragsanteil zu versteuernde Altersrente von monatlich 1.000 Euro. Bei Rentenbeginn war er 63 Jahre alt. Der Ertragsanteil beträgt daher 20 Prozent. Er muss nur auf den Ertragsanteil von 200 Euro (entspricht 20 Prozent von 1.000 Euro) Steuern im Rahmen der Einkommensteuererklärung zahlen.

Besteuerung nach Durchführungswegen

Die Unterschiede in der Besteuerung der Rente abhängig vom Durchführungsweg erläutern wir Ihnen nachfolgend:

Renten aus der BVV Pensionskasse sind entweder mit dem Ertragsanteil oder mit dem individuellen Steuersatz zu versteuern.

Diese Steuer wird von der BVV Pensionskasse nicht einbehalten. Die Besteuerung erfolgt über Ihre jährliche Einkommensteuererklärung.

Sie erhalten eine Rente vom BVV Pensionsfonds, sofern Ihre Betriebsrente oder die bereits erworbenen Ansprüche (Past Service) von Ihrem ehemaligen Arbeitgeber auf den BVV Pensionsfonds übertragen wurden.

Die Rente vom BVV Pensionsfonds unterliegt der nachgelagerten Besteuerung. Sie ist von Ihnen als Sonstige Einkünfte (nach § 22 EStG) über Ihre jährliche Einkommensteuererklärung individuell zu versteuern.

Die Rente der BVV Unterstützungskasse unterliegt als Versorgungsbezug – wie Arbeitseinkommen – der Lohnsteuerpflicht.

Die gegebenenfalls anfallende Lohnsteuer führen wir direkt an das Finanzamt ab. Der BVV ruft die dafür benötigten Daten elektronisch bei der Finanzverwaltung ab. Diese Daten werden in der ELStAM-Datenbank beim Bundeszentralamt für Steuern verwaltet. ELStAM steht für Elektronische Lohnsteuerabzugsmerkmale.

Änderungen der Lohnsteuerabzugsmerkmale kann grundsätzlich nur Ihr zuständiges Finanzamt vornehmen.

Sofern Sie mehrere lohnsteuerpflichtige Bezüge erhalten, wird zwischen einem "Hauptarbeitgeber" (Steuerklasse I, II, III, IV oder V) und den "Nebenarbeitgebern" (Steuerklasse VI) unterschieden. Nur eine zahlende Stelle kann "Hauptarbeitgeber" sein.

Beispiel:

Ein Rentner erhält neben der gesetzlichen Rente (Deutsche Rentenversicherung Bund) eine lohnsteuerpflichtige Betriebsrente von seinem ehemaligen Arbeitgeber sowie eine Rente von der BVV Unterstützungskasse. Soll die Betriebsrente mit der Steuerklasse IV abgerechnet werden, ist für die BVV-Rente die Steuerklasse VI zu berücksichtigen.

Bei der Auszahlung der gesetzlichen Rente wird keine Steuer abgeführt. Die Versteuerung erfolgt über die Einkommensteuererklärung.

Weitere Informationen

Tipps und Hinweise für Ihre Steuererklärung haben wir Ihnen hier zusammengestellt.

Häufige Fragen zum Thema Steuern

Was ist die Steuer-Identifikationsnummer (Steuer-ID)? Wozu dient diese?

Die zum 1. Juli 2007 eingeführte Steuer-ID ist eine bundeseinheitliche steuerliche Identifikationsnummer der in Deutschland gemeldeten Bürger.

Sie gilt lebenslang und ersetzt für natürliche Personen die Steuernummer und eTIN.

Die aus 11 Ziffern bestehende Steuer-ID wurde jedem Bürger schriftlich vom Bundeszentralamt für Steuern (BZSt) mitgeteilt.

Sie finden diese beispielsweise auf Ihrem letzten Steuerbescheid oder der letzten Gehaltsabrechnung Ihres ehemaligen Arbeitgebers.

Haben Sie die Steuer-ID verloren oder vergessen, können Sie diese beim BZSt online anfordern.

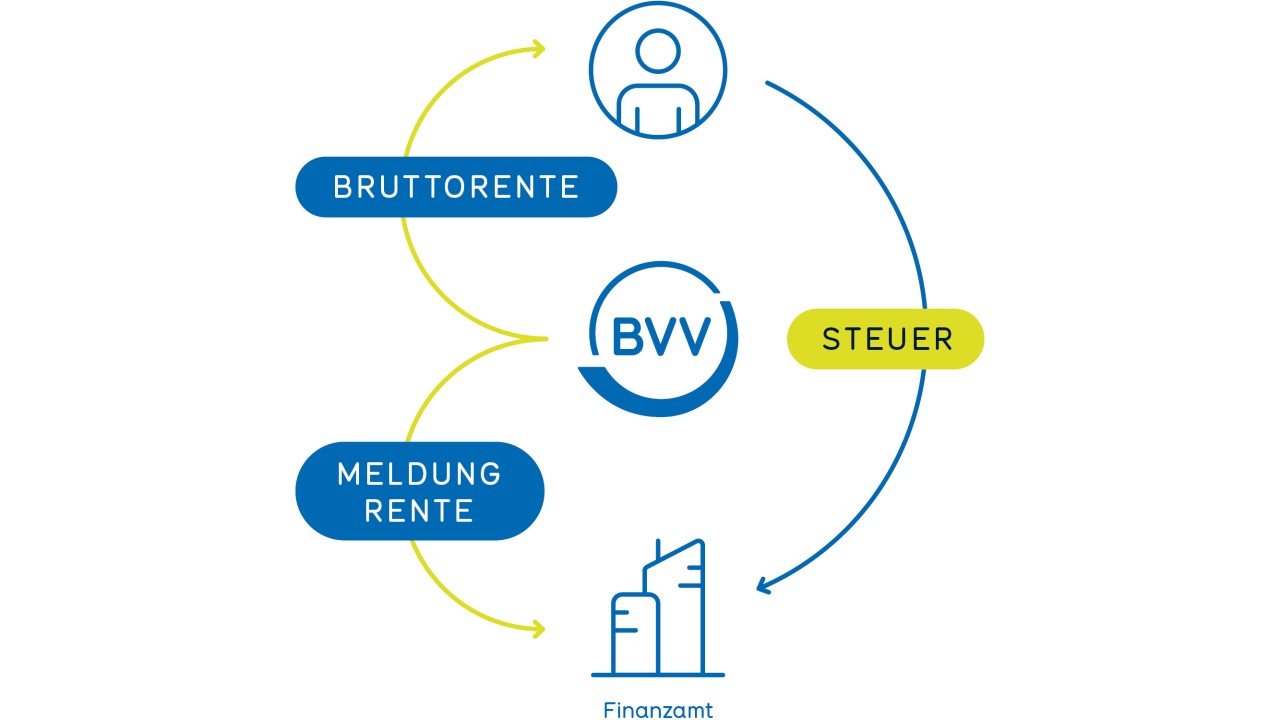

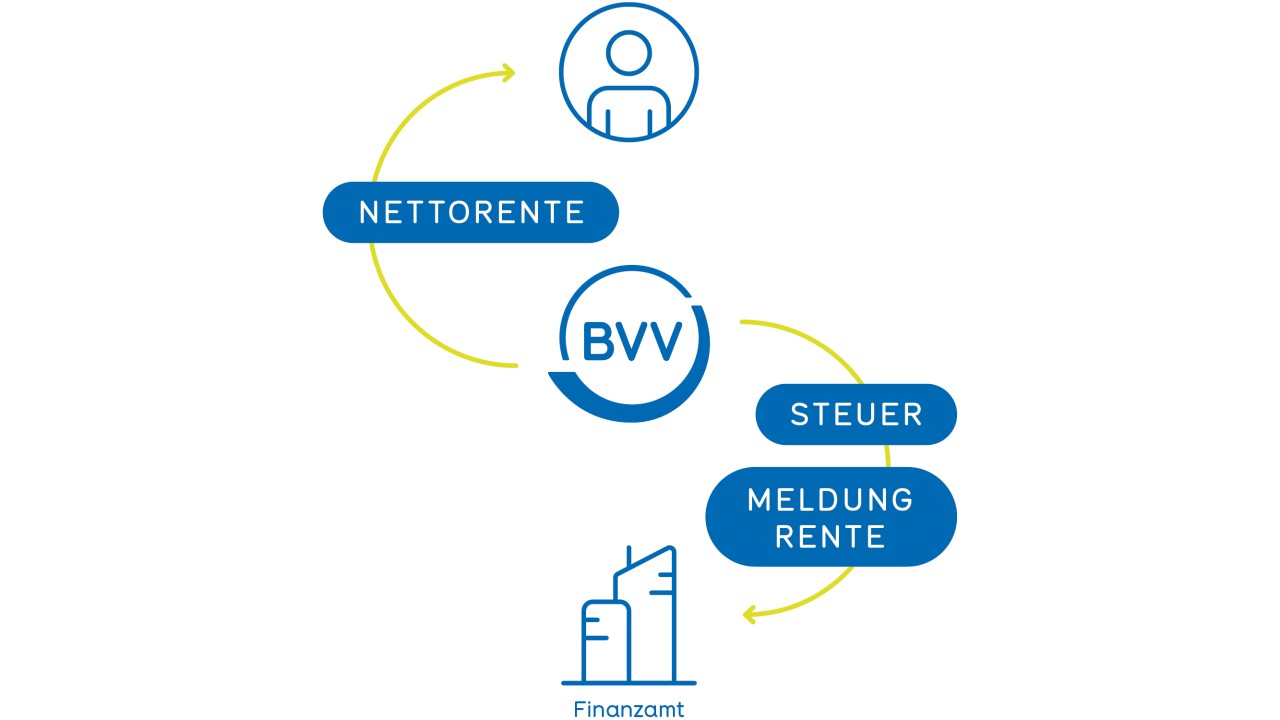

Wird meine Rente an das Finanzamt gemeldet?

Ja, der BVV ist gesetzlich verpflichtet, die an Sie gezahlten Leistungen anzugeben.

Die Rentenzahlungen, die Sie von der BVV Pensionskasse und dem BVV Pensionsfonds erhalten, melden wir über das Rentenbezugsmitteilungsverfahren.

Die Rentenzahlungen, die Sie von der BVV Unterstützungskasse bekommen, werden von uns über das ElsterLohn-Verfahren gemeldet.

Der BVV ist verpflichtet, den Finanzbehörden mitzuteilen, welche Leistungen Sie im vergangenen Jahr erhalten haben. Dazu übermitteln wir Ihrem Finanzamt elektronisch die entsprechenden Daten. Diese sogenannten eDaten sind in den Vordrucken zur Einkommensteuererklärung entsprechend gekennzeichnet. Deshalb müssen Sie diese nicht mehr zwingend eintragen.

Eine Eintragung ist nur dann erforderlich, wenn Sie mit Ihren Angaben von den Werten aus den Steuerbescheinigungen abweichen oder Ergänzungen vornehmen möchten.

Muss ich aufgrund der Rentenbezugsmitteilung keine Steuererklärung mehr abgeben?

Ob Sie persönlich eine Steuererklärung abgeben müssen, können wir pauschal nicht beantworten.

Grundsätzlich entbindet Sie die Rentenbezugsmitteilung nicht von der Pflicht, eine Einkommensteuererklärung abzugeben. Bitte wenden Sie sich an Ihr Finanzamt.

Was ist der Versorgungsfreibetrag und wer kann diesen nutzen?

Wenn Sie eine Rente von der BVV Unterstützungskasse beziehen, kann beim Steuerabzug ein Versorgungsfreibetrag berücksichtigt werden. Bei einer Altersrente haben Sie ab dem 63. Lebensjahr Anspruch auf den Versorgungsfreibetrag.

Liegt eine Schwerbehinderung von mindestens 50 Prozent vor, kann der Versorgungsfreibetrag bereits ab dem 60. Lebensjahr berücksichtigt werden, wenn uns eine Kopie des gültigen Schwerbehindertenausweises vorliegt. Bei Berufsunfähigkeits-, Erwerbsminderungs- oder Hinterbliebenenrenten bleibt die Altersgrenze unbeachtet.

Was versteht man unter dem Zuflussprinzip?

Das Zuflussprinzip besagt, dass Einnahmen steuerlich dem Kalenderjahr zuzuordnen sind, in dem sie gezahlt wurden.

Wurde beispielsweise im Januar 2024 die Rente für die Zeit vom 01.01.2023 bis zum 31.12.2023 nachgezahlt, dann ist diese Rentennachzahlung steuerlich dem Jahr 2024 zuzuordnen.

Ich habe einen festen Wohnsitz außerhalb Deutschlands. Was muss ich beachten?

Wir sind verpflichtet, sämtliche Rentenzahlungen an das deutsche Finanzamt zu melden. Dies gilt auch dann, wenn Ihr fester Wohnsitz im Ausland ist und Sie in Deutschland nicht mehr zur Steuererklärung verpflichtet sind.

Bei Renten aus der BVV Pensionskasse oder dem BVV Pensionsfonds erfolgt kein Steuerabzug durch den BVV.

Erhalten Sie eine Rente von der BVV Unterstützungskasse, unterliegt diese als Versorgungsbezug der Steuerpflicht. Damit ist der BVV verpflichtet, gegebenenfalls anfallende Steuern einzubehalten und an das Finanzamt abzuführen.

Auch beschränkt einkommensteuerpflichtige Rentner können grundsätzlich am ELStAM-Verfahren teilnehmen. ELStAM steht für Elektronische Lohnsteuerabzugsmerkmale.

Das heißt: Der BVV ruft unter Angabe der Steuer-ID und des Geburtsdatums die für den Lohnsteuerabzug benötigten Daten elektronisch bei der Finanzverwaltung ab. Diese Daten werden in der ELStAM-Datenbank beim Bundeszentralamt für Steuern zentral verwaltet.

Zur Teilnahme am ELStAM-Verfahren benötigen wir zwingend Ihre Steuer-ID.

Sofern Ihnen noch keine Steuer-ID vorliegt, kann diese bei unserem Betriebsstättenfinanzamt (Finanzamt für Körperschaften I, Bredtschneiderstr. 5, 14057 Berlin) beantragt werden.

Werden vom BVV Steuern einbehalten, wenn eine Nichtveranlagungs-Bescheinigung vorliegt?

Die Nichtveranlagungs-Bescheinigung gilt nur für Kapitalerträge und hat keine Auswirkung auf die Versorgungsleistungen des BVV (§ 44a Abs. 2 Nr. 2 und § 44b Abs. 1 EStG).

Sollten Sie spezifische Fragen zum Steuerrecht haben, wenden Sie sich bitte an Ihren Steuerberater oder an einen Mitarbeiter Ihres Finanzamtes.

Kranken- und Pflegeversicherung

KVdR und PV

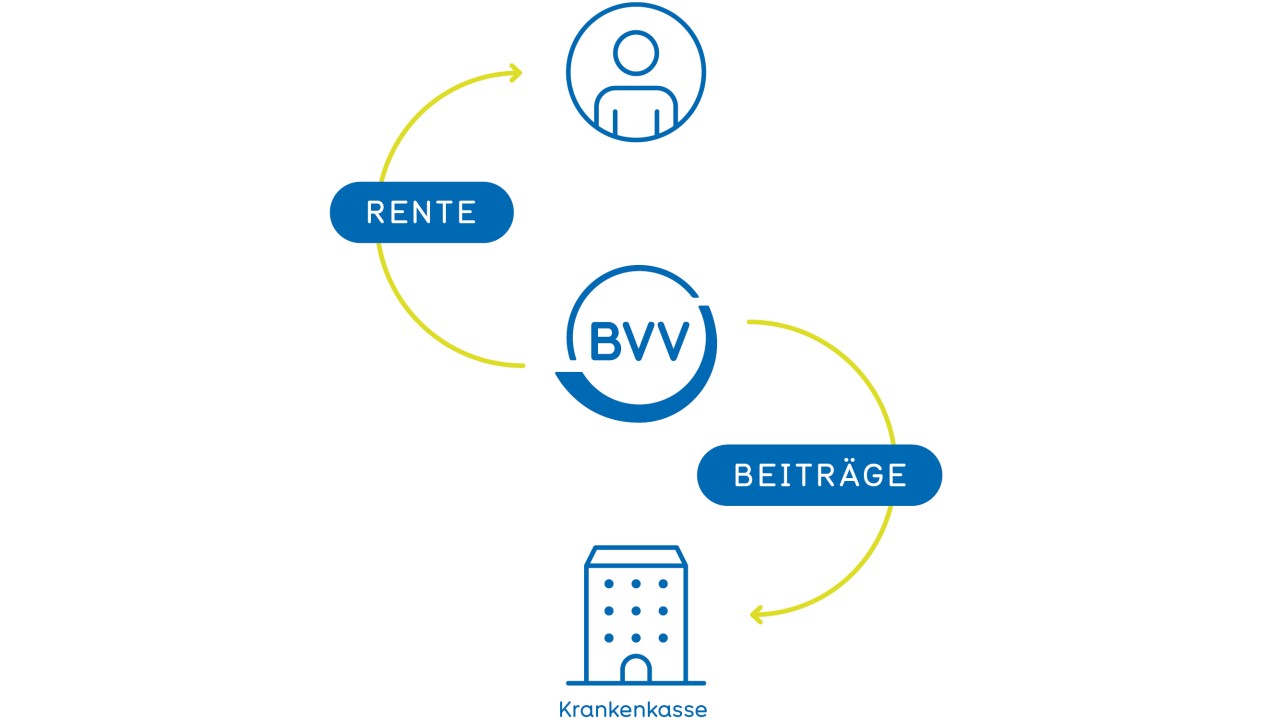

Von der BVV-Rente müssen grundsätzlich Beiträge für die Kranken- und Pflegeversicherung gezahlt werden. Wer diese Beiträge abführt, hängt davon ab, wie Sie krankenversichert sind.

Wir sind dazu verpflichtet, die für Sie zuständige gesetzliche Krankenkasse zu ermitteln. Diese prüft und entscheidet, ob Beiträge zur Kranken- und Pflegeversicherung aus Ihrer monatlichen Rente zu zahlen sind.

Sofern eine Beitragspflicht vorliegt, behalten wir die Beiträge zur Kranken- und Pflegeversicherung ein und überweisen diese an die entsprechende Krankenkasse. Seit 2018 müssen für die Renten aus Riester-geförderten Beiträgen keine Beiträge mehr zur Kranken- und Pflegeversicherung gezahlt werden.

Bei Änderungen der Beitragspflicht benötigen wir eine elektronische Meldung der Krankenkasse.

Wir führen keine Beiträge zur Kranken- und Pflegeversicherung aus Ihrer BVV-Rente ab, wenn Sie freiwilliges Mitglied in einer gesetzlichen Krankenkasse sind.

In diesem Fall zahlen Sie die Beiträge direkt an Ihre Krankenkasse.

Wir führen keine Beiträge zur Kranken- und Pflegeversicherung aus Ihrer BVV-Rente ab, wenn Sie privat krankenversichert sind.

In diesem Fall zahlen Sie die Beiträge direkt an Ihre private Krankenversicherung. Diese legt den zu zahlenden Beitrag unabhängig von der Rentenhöhe fest.

Freibetrag in der gesetzlichen Krankenversicherung

Das GKV-Betriebsrentenfreibetragsgesetz sieht einen monatlichen Freibetrag für Betriebsrenten vor.

Das heißt, dass 187,25 Euro (2025) der monatlichen Betriebsrente beitragsfrei sind. Nur für den Teil der Betriebsrente, der über diesen Betrag liegt, werden Beiträge zur gesetzlichen Krankenversicherung der Rentner (KVdR) fällig.

Übersicht über die Freibeträge:

| Jahr | monatlicher Freibetrag |

|---|---|

| 2025 | 187,25 Euro |

| 2024 | 176,75 Euro |

| 2023 | 169,75 Euro |

| 2022/2021 | 164,50 Euro |

| 2020 | 159,25 Euro |

Freiwillig krankenversicherte Rentner profitieren nach derzeitiger Gesetzeslage nicht von dieser Regelung.

Außerdem bezieht sich die Neuregelung ausschließlich auf die Beiträge zur Krankenversicherung. Beiträge zur Pflegeversicherung sind von der gesetzlichen Neuerung ausgenommen.

Beziehen Sie mehrere Betriebsrenten, werden diese addiert. Darauf wird der Freibetrag einmalig angewandt.

Die Krankenkasse entscheidet, welchen Leistungen sie den Freibetrag in welcher Höhe zuordnet.

Sollte Ihre Krankenkasse den Freibetrag – ganz oder teilweise – Ihrer BVV-Rente zuordnen, werden wir Ihnen die zu viel gezahlten Beiträge unaufgefordert erstatten.

Beschluss des BVerfG vom 27.06.2018

Mit dem Beschluss des Bundesverfassungsgerichts (BVerfG) vom 27.06.2018 (1 BvR 100/15; 249/15) sind privat fortgeführte Pensionskassenversorgungen von der Beitragspflicht zur gesetzlichen Kranken- und Pflegeversicherung der Rentner (KVdR) ausgenommen, wenn der Arbeitnehmer nach Beendigung des Arbeitsverhältnisses die Versicherungsbeiträge eigenständig erbringt und der ehemalige Arbeitgeber nicht mehr daran beteiligt ist.

Bisher unterlagen die Leistungen aus privat fortgeführten Pensionskassenversorgungen der vollen Beitragspflicht zur KVdR.

Mit dem Beschluss hat sich das BVerfG zur Frage der Beitragspflicht für Leistungen von Pensionskassen eindeutig positioniert. Demnach ist die KVdR-Pflicht bei Vorliegen bestimmter Voraussetzungen nicht verfassungskonform.

Das heißt, es müssen bei privat fortgeführten Pensionskassenversorgungen ohne Arbeitgeberbeteiligung in der Rentenphase keine KVdR-Beiträge mehr gezahlt werden.

Höhe der Beiträge

Für Versorgungsbezüge gilt der volle allgemeine Beitragssatz zur Krankenversicherung der Rentner (KVdR). Dieser beträgt zurzeit 14,6 Prozent (Stand: 2025). Außerdem kann die Krankenkasse für gesetzlich Pflichtversicherte einen kassenindividuellen Zusatzbeitragssatz erheben. Veränderungen des Zusatzbeitragssatzes werden nach gesetzlicher Vorgabe mit einer zeitlichen Verzögerung von zwei Monaten vom BVV berücksichtigt.

Der Beitrag zur Pflegeversicherung beträgt 3,6 Prozent. Kinderlose Rentner, die nach dem 01.01.1940 geboren sind oder zum Zeitpunkt der Rentenzahlung bereits das 23. Lebensjahr vollendet haben, zahlen einen erhöhten Beitrag zur Pflegeversicherung in Höhe von zurzeit 4,2 Prozent (Stand: 2025). Weitere Informationen zur Pflegeversicherung

Häufige Fragen zur KVdR und PV

KVdR steht für Krankenversicherung der Rentner. Diese beginnt grundsätzlich mit dem Tag, an dem Sie Ihre Rente beim gesetzlichen Rentenversicherungsträger beantragen. Es handelt sich um eine Pflichtversicherung.

Mitglied in der KVdR wird, wer eine gesetzliche Rente beantragt und die Vorversicherungszeit erfüllt hat. Für nähere Informationen wenden Sie sich bitte an Ihre zuständige Krankenkasse.

Bis zu welcher Höhe können Beiträge zur Kranken- und Pflegeversicherung abgeführt werden?

Erhalten Sie neben der BVV-Rente noch weitere beitragspflichtige Versorgungsleistungen, unterliegen diese in ihrer Summe bis zur Beitragsmessungsgrenze (monatlich 5.512,50 Euro im Jahr 2025) der KVdR-Pflicht.

Die Prüfung, ob Sie mit Ihren Versorgungsleistungen in der Summe die maßgebliche Beitragsbemessungsgrenze überschreiten, obliegt ausschließlich der für Sie zuständigen Krankenkasse.

Zahlt der BVV einen Zuschuss zu den Beiträgen zur Kranken- und Pflegeversicherung?

Nein. Der BVV kann nur die in den Versicherungsbedingungen vorgesehenen Leistungen erbringen, die auf den eingezahlten Beiträgen beruhen.

Sie möchten uns lieber schreiben?

Nutzen Sie unser Kontaktformular.